ПРОЕКТ «Открытые рейтинги финансового состояния организаций различных видов экономической деятельности»

ПРОЕКТ

«Открытые рейтинги финансового состояния организаций

различных видов экономической деятельности»

Руководитель проекта – докт.экон.наук

Свиридова Нина Владимировна

В целях повышения инвестиционной привлекательности регионов и эффективности использования бюджетных средств при реализации государственных программ Пензенский государственный университет предлагает проведение сравнительного анализа финансового состояния организаций регионов и создание информационной базы в разрезах федеральных округов, субъектов РФ и сфер (видов) экономической деятельности на основе формирования открытого рейтинга.

Публикуемые открытые рейтинги финансового состояния организаций ориентированы и на бизнес-сообщество с целью привлечения внешних инвестиций.

Репрезентативность выборки организаций в каждой сфере деятельности достигается за счет использования показателей официальной бухгалтерской отчетности.

Построение открытого рейтинга финансового состояния базируется на официальной бухгалтерской отчетности с неограниченным числом участников-организаций.

Ключевые слова: инвестиционная привлекательность, бюджетные средства, финансовое состояние, регион, субъект Российской Федерации, целевой рейтинг, открытый рейтинг.

Публикуемые открытые рейтинги крупных и средних организаций по сферам (видам) экономической деятельности, с одной стороны, будут формировать общедоступную информацию для всех заинтересованных пользователей, а с другой стороны, должны способствовать более точной оценке развития региональной экономики на основе выявления уровней финансового состояния организаций, функционирующих в различных сферах, и тем самым должны содействовать их инвестиционной привлекательности.

Основой для построения открытых рейтингов является общедоступная бухгалтерская (финансовая) отчетность организаций различных видов экономической деятельности. Аналитические подразделения, формирующие рейтинг, могут проводить группировку в зависимости от целей заинтересованных пользователей.

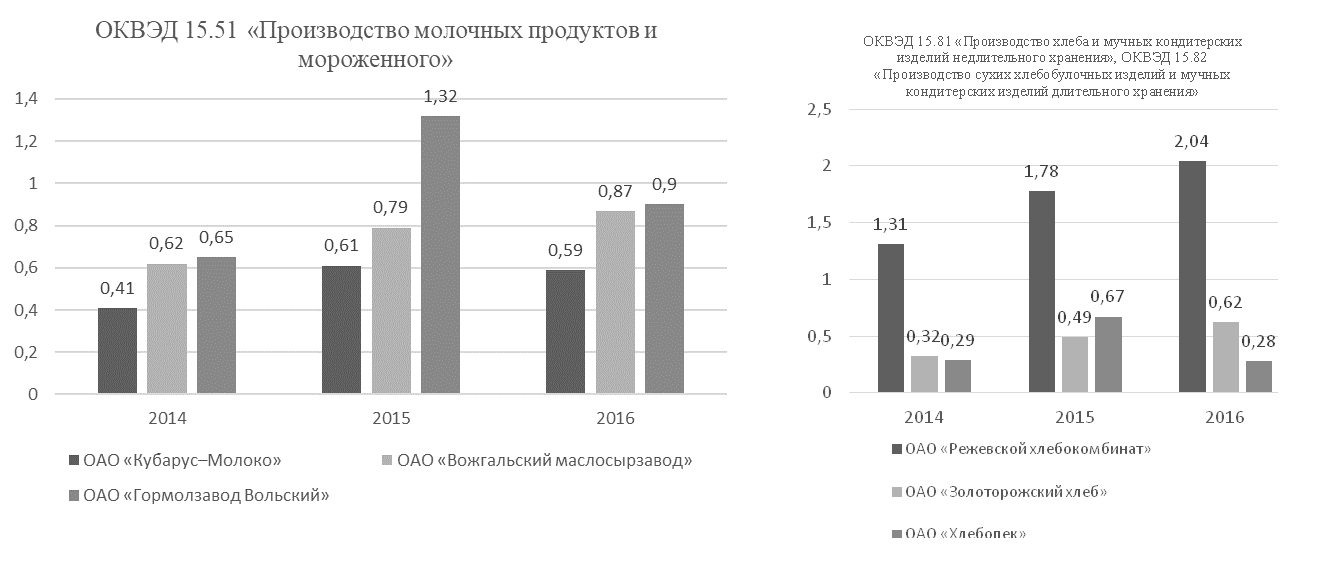

Примеры открытого рейтинга финансового состояния организаций приведены по видам деятельности: 15.51 «Производство молочных продуктов и мороженого», 15.81 «Производство хлеба и мучных кондитерских изделий недлительного хранения», 15.82 «Производство сухих хлебобулочных изделий и мучных кондитерских изделий длительного хранения».

На уровне регионов необходимо формировать группы средних и крупных организаций, имеющих хороший потенциал финансового состояния и оказывающие влияние на развитие сфер деятельности и инвестиционную привлекательность региона.

В кризисных экономических условиях важно применение открытых рейтингов финансового состояния организаций на основе доступной информации, результатом которого является наиболее точное определение места организаций внутри сфер (по видам) деятельности, на уровне региона и федеральных округов. Кроме того, может обеспечиваться возможность использования полученных результатов для проведения мониторинга, планирования и прогнозирования показателей развития сфер экономической деятельности.

Позиция организаций, чаще всего, определяется с помощью применения основного инструментария сравнительного анализа – построенных рейтингов или ренкингов. Так как ренкинг это только ранжирование объектов, как правило, по убыванию какого-либо признака, показателя, характеристики, то представление аналитической информации в виде построенных рейтингов -приоритетный вариант.

Выделим задачи открытого рейтинга финансового состояния организаций на региональном уровне и уровне федеральных округов.

1 Выбор объектов сравнения в регионах, федеральных округах.

2 Получение официальных источников информации – данных бухгалтерской (финансовой) отчетности.

3 Выбор алгоритма построения открытого рейтинга, включая приведение информационной базы в сопоставимый вид и выбор информационных технологий.

4 Исследование экономических факторов, явлений, процессов, влияющих на финансовое состояние организаций в целях достижения взаимосвязи формирования факторных моделей и классификации показателей, используемых в них.

5 Применение системы критериальных показателей, имеющих пороговые значения и различающих по сферам экономической деятельности.

6 Выявление тенденций и закономерностей в динамике финансового состояния организаций, а также влияния потенциала конкретных организаций на развитие экономики в регионах, федеральных округах.

7 Ранжирование организаций разных сфер экономической деятельности, обобщения, практические выводы для составления аналитического отчета.

Объекты исследования – крупные и средние организации разных сфер экономической деятельности.

Системный подход в рейтинговом анализе предполагает рассмотрение объекта исследования как совокупности организаций, объединенных по сферам деятельности для изучения общих закономерностей устойчивости каждой сферы деятельности; ранжирование организаций в результате построения целевых рейтингов по наиболее значимым показателям и сводных рейтингов, дающих обобщенную характеристику финансового состояния организаций на основе исследуемых направлений деятельности; определение динамики их изменения по сравнению с другими периодами.

При проведении сравнительного анализа организаций, функционирующих в различные сферы экономической деятельности, и отличающихся масштабами деятельности должна быть решена основная проблема – это получение достоверных результатов сравнения, необходимых заинтересованным пользователям, и построение рейтингов на основе официальной информации (бухгалтерской отчетности) за отчетные периоды, дающей характеристику потенциала финансового состояния.

Главное в рейтинговом анализе финансового состояния организаций – системность: во-первых, нужно объединить рейтинговые индексы в итоговый показатель, в целом характеризующие финансовое состояние организации, во-вторых, рейтинговые показатели должны отражать окончательные характеристики финансового состояния при сопоставимости объемных показателей объектов исследования.

Целевые и сводные рейтинги финансового состояния организаций позволят оценить уровень платёжеспособности организаций различных видов экономической деятельности и их инвестиционную привлекательность. С целью привлечения инвесторов необходимо включить целевые и сводные рейтинги финансового состояния в инвестиционные паспорта различных регионов России, что позволит лицам и организациям, заинтересованным в инвестировании в субъект РФ, выбрать оптимальный объект вложения средств. Результаты целевых и сводных рейтингов могут использоваться заинтересованными пользователями, в том числе региональными специализированными организациями по привлечению инвестиций и работе с инвесторами. Например, в Пензенской области для указанных целей создано АО «Корпорация развития Пензенской области».

2. Методика построения целевых и сводных рейтингов финансового состояния организаций

При этом значения интервала группировки по объему продаж крупных организаций необходимо устанавливать экспертно, так как отсутствуют нормативные правовые акты, устанавливающие показатели дохода для крупных организаций.

Так, в приказе ФНС РФ от 16.05.07 № ММ-3-06/308@ (в ред. 26.10.2016)) установлены показатели только к крупнейшим организациям, подлежащим налоговому администрированию на федеральном и региональном уровнях. В частности, на региональном уровне применяется предельное значение дохода, полученного от осуществления предпринимательской деятельности, как суммарный объем полученных доходов (Отчет о финансовых результатах годовой бухгалтерской отчетности, коды показателя 2110, 2310, 2320, 2340), который находится в пределах от 2 до 20 миллиардов рублей включительно.

Таким образом, можно констатировать, что группа крупных организаций в нормативных правовых актах не рассматривается, а сразу же осуществлен переход по объемному показателю от средних организаций к крупнейшим. Поэтому целесообразно в аналитических целях выделить интервалы объемных показателей для составления первичной группировки экспертно, соответственно по крупным организациям доходы от 2 млрд руб. до 4 млрд руб., а по крупнейшим организациям от 4 млрд руб. до 20 млрд руб.

При определении единых интервалов и уровней масштабов деятельности организаций в регионах, федеральных округах объемные значения можно использовать как граничные для группировки организаций в сравнительном анализе.

Данные объемные показатели достаточны для составления первичной группировки организаций различных сфер экономической деятельности, но следует отметить, что организации в группах средние и крупные могут быть одновременно не сравнимы между собой, так как объемы продаж различаются в несколько раз, поэтому возникает необходимость в определении внутригрупповых интервалов и распределению организаций по подгруппам внутри групп средних и крупных организаций.

В дальнейшем при расчете показателей рейтинга для обеспечения сопоставимости данных целесообразно применять разные пороговые значения к показателям рейтинга в зависимости от сферы экономической деятельности.

Целевая направленность рейтингового анализа предполагает следующие принципиальные особенности его метода: системный и комплексный подход; ориентация на цели конкретных пользователей.

В рейтинговых методиках основным подходом должно быть не увеличение числа показателей, а установление более точных пороговых значений и выбор показателей, дающих окончательную характеристику финансовому состоянию организаций. Преимущества системы рейтингового анализа финансового состояния следующие:

- базовыми рейтингами являются целевые рейтинги, ориентированные на цели анализа заинтересованных пользователей, и в расчетах используется один рейтинговый индекс, дающий окончательную характеристику исследуемой области;

- сводные рейтинги включают 3 рейтинговых индекса с разной значимостью, один из индексов определен как основной с коэффициентом значимости равным 50 % и существенно оказывающим влияние на итоговый рейтинговый индекс. Данный подход сведения к минимуму применяемых показателей и преобладанием приоритетного показателя в общей формуле решает проблемы точности расчета итогового результата и снижения риска ошибок в определении позиции каждой организации.

Система рейтингов, базирующихся на рейтинговых индексах, представлена на рис. 1.

Рис. 1. Система и взаимосвязь рейтингов финансового состояния организаций

Приоритетным показателем может быть общий коэффициент покрытия или текущей ликвидности, который рассчитывается как отношение текущих активов к краткосрочным обязательствам. Очевидно, что чем выше значение коэффициента покрытия, тем лучше платежеспособность организации. При этом следует учитывать, что если значение этого коэффициента не достигает порогового значения (2 – 2,5), то это будет свидетельствовать о недостаточной степени платежеспособности организации.

Значение коэффициента покрытия дает характеристику платежным возможностям организации, но его фактическая величина может зависеть и от сферы экономической деятельности, в которой функционирует организация. Предполагается, что чем выше его значение, тем лучше финансовое состояние. Но завышенный коэффициент может свидетельствовать об отвлечении средств на различные виды оборотных активов.

Коэффициент покрытия или текущей ликвидности рассчитывается как отношение текущих активов к краткосрочным обязательствам.

В сравнительном анализе финансового состояния важно финансовую устойчивость организации, способность маневрировать собственными оборотными средствами, достаточность финансовой обеспеченности непрерывного процесса ее деятельности, поэтому логично рассматривать в качестве промежуточного показателя коэффициент обеспеченности запасов собственными оборотными средствами (отношение собственных оборотных средств к величине запасов). Иными словами, это показатель того, в какой мере запасы покрыты собственными оборотными средствами.

Анализ финансовой устойчивости организаций, как правило, включает исследование сложившейся структуры капитала. При большой доле заемного капитала велик риск неплатежеспособности. Поэтому дополнительным показателем, включенным в эту группу, является коэффициент независимости, который определяется делением средней величины собственного капитала на среднюю величину валюты баланса.

Коэффициент независимости характеризует долю средств, вложенных собственниками в общую стоимость имущества организации. Считается, что если этот коэффициент больше порогового значения 0,5 или равен ему, то риск кредиторов минимален: реализовав половину имущества, сформированного за счет собственных средств, организация сможет погасить свои долговые обязательства.

Можно констатировать, что эти коэффициенты комплексно отражают финансовое состояние организаций, показывая степень обеспеченности запасов организации собственными оборотными средствами, платежеспособность, финансовую независимость.

Примеры целевых рейтингов платежеспособности, независимости организаций за 2014-2016 г. представлены на рисунках 2 -4. В выборке представлены организации с объемными показателями, которые сопоставимы и могут быть представлены в одной группе.

Рис. 2. Целевой индекс платежеспособности

За период с 2014 по 2016 гг. у ОАО «Вожгальского маслосырзавода» наблюдаются стабильно высокие значения целевого индекса платежеспособности, что свидетельствует о способности организации своевременно погашать свою обязательства. В 2016 г. по сравнению с 2015 г. ОАО «Кубарус-Молоко» на 0,12 ед. улучшило свою рейтинговую позицию, что позволило практически достигнуть показателя лидера - ОАО «Вожгальского маслосырзавода». Самые высокие показатели индекса платежеспособности (среди анализируемых организаций) наблюдаются у ОАО "Режецкий хлебокомбинат".

Рис. 3. Целевой индекс финансовой устойчивости

Значения целевого индекса финансовой устойчивости ОАО «Гормолзавод Вольский» и ОАО «Вожгальский маслосырзавод» характеризуются значительной изменчивостью, при этом в 2016 г. по сравнению с 2014 г. ОАО «Вожгальский маслосырзавод» в 4,5 раза улучшил свою рейтинговую позицию. Неудовлетворительные значения индекса финансовой устойчивости в 2014-2016 гг. наблюдаются у ОАО "Хлебопек".

Рис. 4. Целевой индекс финансовой независимости

За анализируемый период лучшие значения целевого индекса финансовой независимости наблюдаются у ОАО «Гормолзавод Вольский», что свидетельствует о достаточной высокой степени независимости от кредиторов.

Для составления общей формулы сводного рейтинга использованы показатели целевых рейтинговых индексов с разной значимостью. Гибкость сводного рейтинга достигается изменением значимости целевых индексов в зависимости от целей заинтересованных пользователей и приоритетном выстраивании показателей: основной, промежуточный и дополнительный [1].

Рис.5. Сводный индекс финансового состояния организаций

Таблица 1. Фрагмент группировки организаций по уровням платежеспособности ( по данным за 2016 г.)

Проведение сравнительного анализа на всех уровнях позволит отслеживать фактическое финансовое состояние организаций и делать более точные прогнозы развития самих организаций с учетом собственной позиции в рейтинге, сфер деятельности и регионов.

При проведении мониторинга финансового состояния организаций разных сфер деятельности целесообразно проводить также и сравнительный анализ финансового состояния по аналитическим показателям угрозы банкротства с двух позиций:

1) отслеживать динамику объемов продаж товаров, продукции, работ, услуг в группах и подгруппах (их падение отрицательно отражается на финансовом состоянии);

2) выявлять факты, когда значения целевого индекса платежеспособности и сводного индекса финансового состояния находятся в последней ("неудовлетворительная") или предпоследней группах ((низкая) оценка отдельных сторон или в целом финансового состояния).

Динамика объемов продаж анализируется по их изменениям и колебаниям в подгруппах организаций.

Проведенные исследования позволяют сделать вывод о том, что открытый рейтинг по каждой отдельно взятой группе организаций наглядно отражает реальную ситуацию в регионе и развитие сфер экономической деятельности, позволяет определить круг факторов, влияющих на финансовое состояние и инвестиционную привлекательность.

Заключение

Оценка роли сравнительного анализа на микроуровне в управлении конкретной организацией имеет большое значение как с позиции решения задач повышения эффективности ее функционирования, улучшения финансового состояния, так и для инвестиционной привлекательности.

Преимуществами методики построения открытого рейтинга является анализ большого числа организаций с различными масштабами деятельности и достижение сопоставимости показателей при применении группировки по объему продаж.

Значение публикуемых открытых рейтингов важно для привлечения внешних инвестиций и эффективности использования бюджетных средств при реализации государственных программ, так как итоговая оценка и определение точной позиции организации в регионе, федеральном округе ориентированы на бизнес-сообщество с целью принятия ими обоснованных выводов о потенциале финансового состояния организаций.

Основные источники:

1. Свиридова Н.В. Методология сравнительного анализа финансового состояния организаций: автореферат на соискание ученой степени доктора экономических наук. – Саратов, 2009.

2. Свиридова Н.В. Рейтинговый анализ в исследовании финансового состояния организаций// Финансы, 2007, № 12.С.62-64.

3. Свиридова Н.В. Система рейтингового анализа финансового состояния организаций. - М: Альфа-М, 2007. – 254 с.

4. Свиридова Н.В. Мониторинг финансового состояния организаций различных сфер экономической деятельности /Свиридова Н.В., Акимов А.А., Осипова Л.А., Чуфистова К.В. /Модели, системы, сети в экономике, технике, природе и обществе.- № 4, 2017.

Авторы

Свиридова Нина Владимировна

Доктор экономических наук, профессор,

Заведующий кафедрой бухгалтерского учета, налогообложения и аудита,

Е-mail: sviridovanv@rambler.ru

Sviridova Nina Vladimirovna

Doctor of economic sciences, professor, head of sub-department of accounting, taxation and audit, Penza State University

Акимов Андрей Александрович

Кандидат экономических наук, доцент,

Доцент кафедры бухгалтерского учета, налогообложения и аудита,

Е-mail: andreiakimow@gmail.com

Akimov Andrey Alexandrovich

Candidate of Economic Sciences, Associate Professor,

The senior lecturer of chair of book keeping, the taxation and audit,

E-mail: andreiakimow@gmail.com

Дата обновления: 07.10.2022 20:05

.jpg)